Iniciación al ahorro: ¿qué es la renta fija y por qué se llama fija si se mueve?

Seguimos la serie dedicada a la iniciación al ahorro explicando por qué la renta fija se llama así si su valoración oscila

¿Qué es la renta fija?

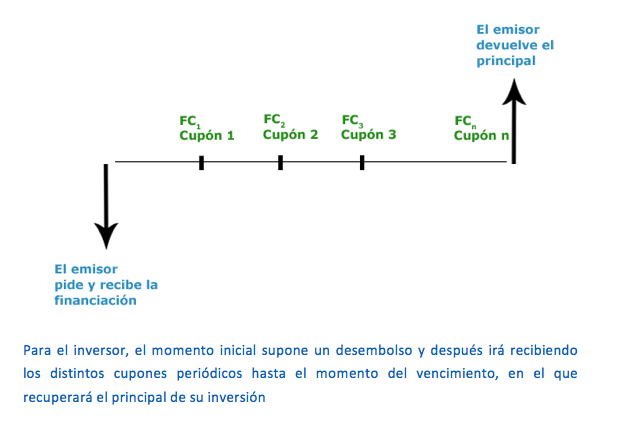

Las empresas, tanto públicas como privadas, necesitan dinero para acometer nuevos proyectos de inversión, y con el fin de abordarlos piden dinero prestado.Uno de los métodos para obtener esta financiación es la emisión de deuda o activos de renta fija. Los inversores, a cambio de su desembolso esperan obtener una cantidad adicional, a un plazo determinado en concepto de intereses. Esta cantidad adicional puede venir en forma de pagos periódicos (cupones) o, en el caso de los títulos llamados “cupón cero”, el precio que paga el inversor es inferior al que percibe en el momento en que el emisor le recompra el título. En este caso se dice que el rendimiento es implícito.

En el primer caso, de pagos periódicos, el esquema sería el siguiente:

La renta fija puede ser pública, cuando la emite el Estado u otro organismo, o privada, en caso de ser emitida por una empresa privada. Existen dos mercados de renta fija:

- Mercado primario: Es el mercado en el que se produce la emisión inicial de los títulos, normalmente en un proceso de subasta.

- Mercado secundario: Es el mercado en el que se negocian los títulos una vez emitidos.

¿Cuáles son los riesgos de la renta fija?

La renta fija es un activo financiero y está sujeta a riesgos que influyen en su valoración, fundamentalmente:

- Riesgo de tipo de interés: La variación de los tipos de interés afecta a los precios de todos los títulos de renta fija en vigor siguiendo una relación inversa: una subida en los tipos hace que los precios de los títulos de renta fija disminuyan y viceversa.

- Riesgo de crédito o insolvencia: Se refiere a la posibilidad de que el emisor del título incumpla sus compromisos de pago. Las compañías de rating analizan la capacidad crediticia del emisor y clasifican la probabilidad de impago del mismo. A mayor riesgo de impago, mayor es la rentabilidad a exigir al título de renta fija.

Los movimientos de la renta fija

Supongamos el caso de un inversor que adquiere títulos de renta fija en el momento de la emisión, es decir, en el mercado primario, y que mantiene el título hasta el momento de su vencimiento, en el que el emisor se lo recompra en las condiciones pactadas. Llegado el vencimiento, el inversor percibiría el valor nominal de sus títulos y además habrá percibido los cupones periódicos que se estipulaban en la emisión. Podríamos decir que en este caso la renta fija sí ha actuado como renta fija.

En este caso el riesgo sería de crédito, riesgo de que el emisor no cumpliese con los pagos de los cupones o del principal, dado que el flujo de pagos está fijado de antemano y no sometido a otras variables.

Pensemos ahora que el inversor que ha acudido al mercado primario desea desprenderse de sus títulos antes de que llegue el vencimiento. En ese caso deberá acudir al mercado secundario. En este mercado, la renta fija cotiza, es decir, fluctúa, dado que ahora también interviene el riesgo de tipo de interés. ¿Cómo afectará al precio de los títulos?

Si los tipos de interés han subido, el precio de los títulos del inversor de nuestros ejemplo habrá bajado. Los nuevos inversores interesados en comprar nuestro bono estarán dispuestos a pagar un precio inferior puesto que podrían comprar un instrumento muy parecido que ofrece una rentabilidad superior (por los mayores tipos actuales). La rentabilidad que ofrece esa renta fija ya emitida, con unos cupones preestablecidos, es menos atractiva ante un escenario de tipos de interés más elevados, donde la nueva deuda que se emita pagará cupones mayores.

Si los tipos de interés han bajado, la dinámica es la contraria. El precio de esa renta fija ya emitida aumenta pues sus elevados cupones en relación al nuevo escenario de tipos son más atractivos.

La renta fija en productos de inversión colectiva

El razonamiento es en esencia el anterior en las conocidas como Instituciones de Inversión Colectiva, como fondos de inversión de renta fija o planes de pensiones de renta fija, que son vehículos que aúnan diversos títulos de renta fija pública o privada.

Los profesionales encargados de su gestión van dando entrada y salida a estos títulos en función de sus expectativas de rentabilidad y riesgo. Como la gran mayoría de los títulos se negocian en el mercado secundario, su valoración dependerá de la evolución de los tipos de interés.