Inversiones alternativas en planes de pensiones: límites

Las inversiones alternativas pueden ayudar a obtener una mayor diversificación y reducir la volatilidad. Tratamos los usos que se les puede dar en la gestión de inversiones de los fondos de pensiones y qué límites legales se les aplican.

¿Qué son las inversiones alternativas?

No son un tipo de activo concreto, sino una variedad de opciones de inversión.

Son activos que no están correlacionados con activos tradicionales como la renta variable y los bonos (deuda pública), por lo que pueden ser una herramienta que ayude a los inversores a alcanzar una mayor diversificación, reducir la volatilidad e incrementar la rentabilidad de sus carteras. Si bien no eliminan el riesgo de una cartera, pueden ser una forma eficiente de reducir los efectos de determinados riesgos y ayudar a obtener unos resultados específicos.

Hay dos clases principales de inversiones alternativas:

1. Estrategias que invierten en activos tradicionales mediante el uso de métodos no tradicionales, como, por ejemplo:

- El apalancamiento financiero, que consiste en utilizar algún mecanismo (como deuda) para aumentar la cantidad de dinero que podemos destinar a una inversión.

- Las ventas en corto, que es una práctica a través de la cual los inversores pueden hacer una venta de activos financieros, que han sido tomados en préstamo de un tercero, con la intención de comprar idénticos valores en una fecha posterior para devolvérselos a ese tercero.

2. Inversión en activos no tradicionales como, por ejemplo, infraestructuras, bienes inmuebles (incluidos fondos de inversión inmobiliarios y SOCIMIs), materias primas y private equity (capital riesgo).

Además de como una inversión directa por parte de un inversor, los activos alternativos son susceptibles de incluirse en fondos de pensiones y otras instituciones de inversión colectiva.

¿Qué Activos Alternativos son aptos para la inversión de los Fondos de Pensiones?

El Reglamento de Planes y Fondos de Pensiones (artículos 69 a 77) desarrolla la normativa sobre inversiones en fondos de pensiones.

De acuerdo a la misma, los activos de los Fondos de Pensiones serán invertidos en interés de los partícipes y beneficiarios, con criterios de seguridad, rentabilidad, diversificación, dispersión, liquidez, congruencia monetaria y de plazos adecuados a sus finalidades.

Los Fondos de Pensiones pueden invertir en los siguientes tipos de activos (se distinguen en negrita los principales activos alternativos):

- Valores e instrumentos financieros de renta fija y variable y otros que den derecho a su suscripción o adquisición, admitidos a negociación en mercados regulados y susceptibles de tráfico generalizado.

- Activos financieros estructurados que, a través de un único negocio jurídico, combinen dos o más activos, instrumentos derivados o ambos.

- Acciones y participaciones en las Instituciones de Inversión Colectiva (IIC):

- Establecidas en el Espacio Económico Europeo (EEE) y sometidas a la Directiva 2009/65/CE, de 13 de julio de 2009 .

- Las de carácter financiero, distintas de las anteriores y reguladas en la Ley 35/2003, de Instituciones de Inversión Colectiva (IIC) .

- IICC inmobiliarias radicadas en un Estado del EEE.

- Otras distintas de las anteriores, que cumplan ciertos requisitos.

- Depósitos en entidades de crédito, a la vista o a plazo con vencimiento no superior a doce meses y cuya liquidez pueda solicitarse en cualquier momento. Deben estar nominados en monedas negociadas en mercados de divisas de la OCDE.

- Bienes inmuebles y derechos reales inmobiliarios que reúnan los requisitos del Reglamento de Ordenación y Supervisión de los Seguros Privados (ROSSP) .

- Créditos hipotecarios, cuando se trate de primera hipoteca constituida sobre inmuebles que reúnan ciertos requisitos (ROSPP y legislación hipotecaria).

- Créditos frente a la Hacienda Pública por retenciones a cuenta del Impuesto sobre sociedades y créditos pignoraticios, siempre que el objeto de la garantía sea también un activo apto para la inversión de los Fondos de Pensiones.

- Instrumentos derivados que tengan una finalidad de cobertura o bien una finalidad de Inversión, cuando no expongan al Fondo de Pensiones a pérdidas potenciales o reales que superen el patrimonio neto de dicho Fondo.

- Acciones y participaciones de las entidades de capital riesgo y entidades de inversión colectiva de tipo cerrado reguladas en la Ley 22/2014, de 12 de noviembre , así como las acciones y participaciones de los Fondos de Capital Riesgo Europeos (FCRE) regulados en el Reglamento UE 345/2013 , y los Fondos de Emprendimiento Social Europeos (FESE) regulados en el Reglamento UE 346/2013 .

- Acciones y participaciones de entidades de capital-riesgo no reguladas en las normativas anteriores siempre que cumplan ciertos requisitos.

- Activos financieros no cotizados en mercados regulados o no susceptibles de tráfico generalizado e impersonal, siempre que cumplan ciertos requisitos previstos en la normativa.

- Provisiones matemáticas de entidades aseguradoras, cuando el Fondo de Pensiones tenga integrados Planes total o parcialmente asegurados.

- Fondos de pensiones abiertos: aquellos que gestionan, junto con la inversión de los Planes de Pensiones adscritos, la inversión de los recursos de otros Fondos de Pensiones.

Límites de inversión en Fondos de Pensiones: límites en inversiones alternativas

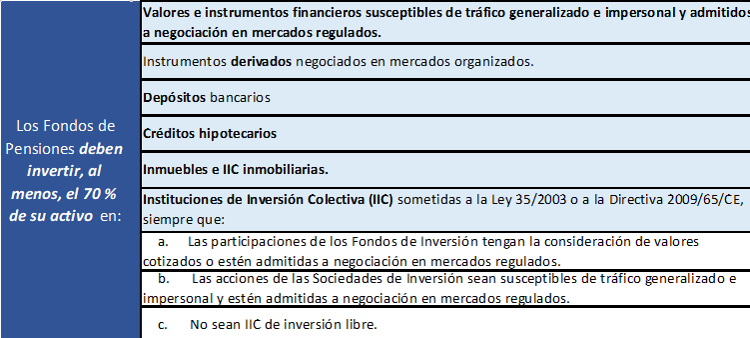

Límites mínimos

Además, los Fondos de Pensiones establecerán un coeficiente de liquidez que mantendrán en depósitos a la vista y en activos monetarios con vencimiento no superior a tres meses.

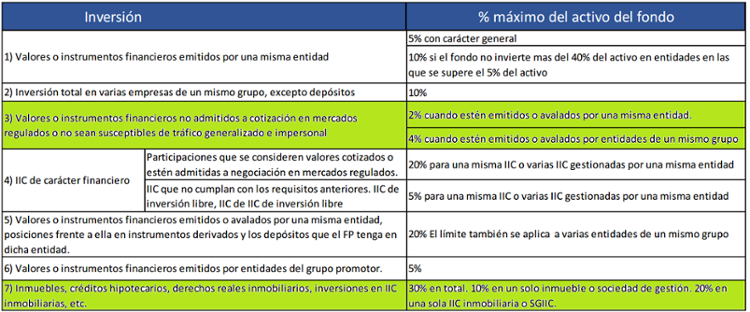

Límites máximos

El Reglamento establece una serie de límites de inversión en los distintos activos en Fondos de Pensiones. El siguiente cuadro muestra el límite máximo por tipo de activo, destacando en color verde los principales límites para inversiones en activos alternativos: