Por qué no conviene poner el dinero bajo la almohada o ahorrar todo el tiempo en depósitos

La rentabilidad de los productos con menor riesgo es muy baja ahora, pero hay dos enemigos de nuestros ahorros, la inflación y los impuestos: si no conseguimos rentabilidades que les superen, seremos más pobres en el futuro.

Para tenerel mismo nivel de vida en la jubilación que las generaciones anteriores,tendremos que trabajar más, ahorrar más o asumir mayores riesgos en lasinversiones, dice Belén Alarcón, directora de Asesoramiento Patrimonial deAbante Asesores*, en el marco de la jornada de pensiones "Futuro y nuevasestrategias de gestión para los planes de pensiones y previsión", organizadapor iiR en Madrid.

Tododepende de las posibilidades de cada uno. La cuestión es que, si no quierestrabajar más y tampoco quieres o puedes ahorrar más, solo hay una salida: aumentarel riesgo de las inversiones. Eso sí, siempre teniendo en cuenta los límitesque estás dispuesto a batir, y en función de la edad: ten en cuenta que cuantomás joven seas, más riesgo podrás asumir, pues habrá tiempo de corregirerrores, en caso de producirse.

En cambio,conforme avanza la edad y la cercanía a la jubilación, conviene invertir enproductos más conservadores para no correr riesgos cuando lleguemos a lajubilación, y asegurar el capital que hemos ahorrado hasta el momento.

Los enemigos silenciosos del ahorrador

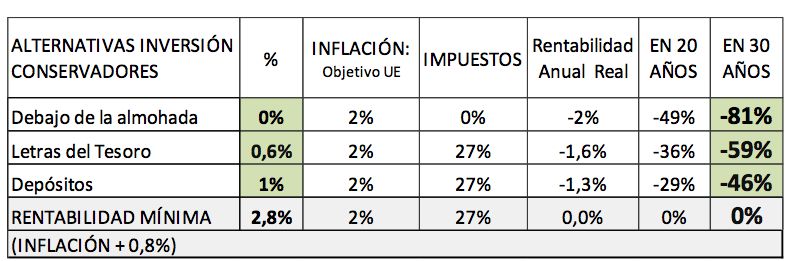

Pero, siestás en el primer caso, quizá es el momento de atreverse un poco más. "Elriesgo hoy no es estar en bolsa, sino invertir en productos demasiadoconservadores que no permitan batir a los enemigos silenciosos del ahorrador:la inflación y los impuestos", dice la experta.

¿Por quédice esto? Por varias razones: en primer lugar, la rentabilidad de losproductos con menor riesgo es muy baja, y puede ser hasta casi nula. Pero nobasta con conformarse sin retornos: hay dos enemigos de nuestros ahorros, lainflación y los impuestos, que restan poder de compra, de forma que si noconseguimos rentabilidades que les superen, seremos más pobres en el futuro.

En estecuadro muestra cómo poner los ahorros bajo la almohada, invertir en letras delTesoro o en depósitos de forma continuada pueden hacer que en 20 o 30 años nosquedemos igual que estábamos, en el mejor de los casos, o lleguemos a perderhasta un 80% de poder adquisitivo.

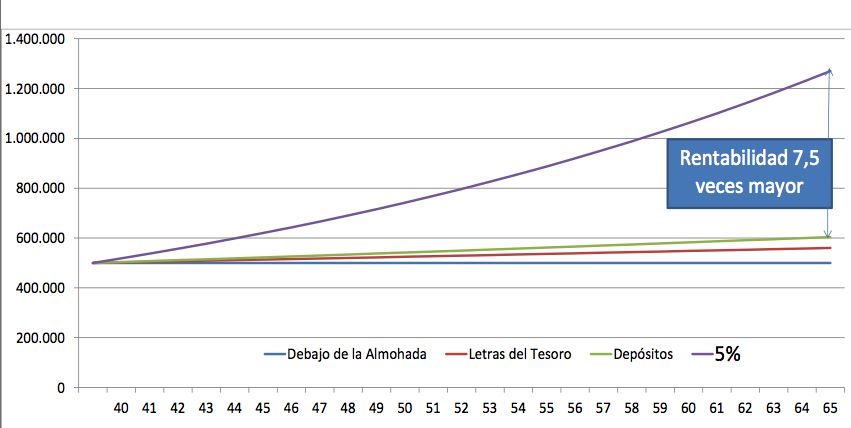

La expertadice que, si antes la renta fija era un aliado para el ahorro para lajubilación, quizá ahora hay que plantearse cosas diferentes. Porque, lasdiferencias entre dejar el dinero debajo de la almohada, ahorrar en depósitos o letras del Tesoro o buscar rentabilidades más atractivas hay un abismo, debidoa la fuerza del interés compuesto, que puede hacer que los ahorros semultipliquen por cinco:

Por eso ensu opinión, el cliente ha de aprender a convivir con elriesgo y entender que el principal riesgo no es la volatilidad de los mercadossino no jubilarse como quiere. "Ése es el riesgo: que el dinero valga menos cuando te jubiles". Poreso defiende que las entidades financieras vayan de la mano y ayuden al clientea que entienda que, con la ayuda de los mercados financieros, pueden lograr unamejor jubilación y tener un mejor nivel de rentas.

*Exenciónde responsabilidad por opiniones de tercerosLas opiniones y pareceres firmados por personas independientes dentro deeste site se realizan a título personal, sin que BBVA ni cualquiera de lasempresas del Grupo tengan que compartir necesariamente la totalidad o parte delas mismas.