¿Qué nivel de riesgo tiene mi plan de pensiones?

La ficha del producto nos ofrecerá información sobre el nivel de riesgo de un modo gráfico y sencillo de entender

Uno de los criterios esenciales a la hora de elegir un plan de pensiones es determinar cuál es el nivel de riesgo que se puede asumir y por tanto el tipo de plan de pensiones en el que comenzaremos a ahorrar. Este razonamiento aplica realmente a cualquier producto de ahorro como por ejemplo fondos de inversión, que tienen un funcionamiento similar a los planes de pensiones, acciones, que son productos en todo caso con un elevado nivel de riesgo y que no serían aconsejables para ahorrar en plazos temporales reducidos, o incluso depósitos, que son productos que se podrían considerar libres de riesgo y que por ejemplo no serían lo más adecuado para aquellos que van a ahorrar a largo plazo y necesitan rentabilizar en mayor medida su dinero.

La importancia de ahorrar en vehículos que se adaptan a nuestro perfil de riesgo radica en no asumir riesgos en los que no deberíamos incurrir, pero también en asumirlos cuando sí podemos y en el nivel adecuado. La diferencia en, por ejemplo, ahorrar durante 30 años asumiendo ciertos riesgos en los primeros años y ahorrar todo ese periodo sin asumir riesgo alguno puede ser notable en términos de resultados de la inversión.

Ahorrando en planes de pensiones

El ahorro para la jubilación es un proceso de planificación financiera que, si se comienza en el momento adecuado, abarca un larguísimo periodo de tiempo. No olvidemos que el momento idóneo para comenzar es cuando accedemos al mercado laboral, por lo que hablaríamos de un plazo de inversión de aproximadamente cuatro décadas.

Comenzar con tanta antelación tiene dos ventajas fundamentales:

- Diluimos el esfuerzo ahorrador en muchos años, con lo que lograr nuestro objetivo de ahorro se hace mucho más factible y llevadero. Desgraciadamente y salvo circunstancias muy excepcionales, es difícil planificar correctamente la jubilación y acumular el capital necesario si comenzamos a ahorrar a los 55 años.

- El tiempo es siempre un aliado en el proceso de ahorro, pues nos permite ser más ambiciosos en términos de rentabilidad en los primeros años y de este modo compensar la menor rentabilidad que obtendremos en fases finales. El tiempo nos ofrece un inestimable margen de maniobra.

¿Qué plan de pensiones me conviene?

Una vez visto cómo funciona el proceso de planificación financiera, concluiremos que iremos necesitando distintos tipos de planes de pensiones a medida que pasa el tiempo y, por tanto, se acerca nuestra jubilación. Una referencia genérica sería:

- Planes de pensiones de perfil decidido en los primeros años (25-45 años aproximadamente): En este momento del proceso, podemos y debemos optar por activos que arrojan una mayor rentabilidad en plazos largos pese a la volatilidad que pueden experimentar en cortos plazos.

- Planes de pensiones de perfil moderado en años más cercanos a la jubilación (45-55 años aproximadamente): Podemos seguir basándonos en la filosofía anterior, pero en menor grado puesto que el margen de maniobra es menor. Un plan moderado combina activos de riesgo y activos conservadores para lograr este perfil intermedio.

- Planes de pensiones de perfil conservador (55-65 años como referencia aproximada): En los últimos años no se puede incurrir en riesgos que puedan echar por la borda el esfuerzo de tantos años. Es momento de preservar el capital.

Aquellos que prefieran despreocuparse de esta gestión, pueden optar por planes de pensiones de ciclo de vida, delegando en los profesionales esta adaptación del perfil de riesgo. Tan solo habría que decantarse por un plan que tenga un vencimiento en fecha de nuestra jubilación o cercana, y serán los gestores los que se encargarán de dosificar el riesgo adecuadamente.

¿Cómo determinar el nivel de riesgo de un plan de pensiones?

Un primer acercamiento orientativo podría plasmarse en la siguiente clasificación:

- Planes con alto riesgo: Planes de renta variable, o planes de renta fija con riesgo (como aquellos que invierten en economías emergentes).

- Planes de riesgo medio: Planes mixtos, planes de renta fija de menor riesgo (como renta fija corporativa).

- Planes de riesgo bajo: Planes de renta fija (deuda de gobiernos de países desarrollados).

- Planes con muy bajo riesgo o sin riesgo: Planes garantizados.

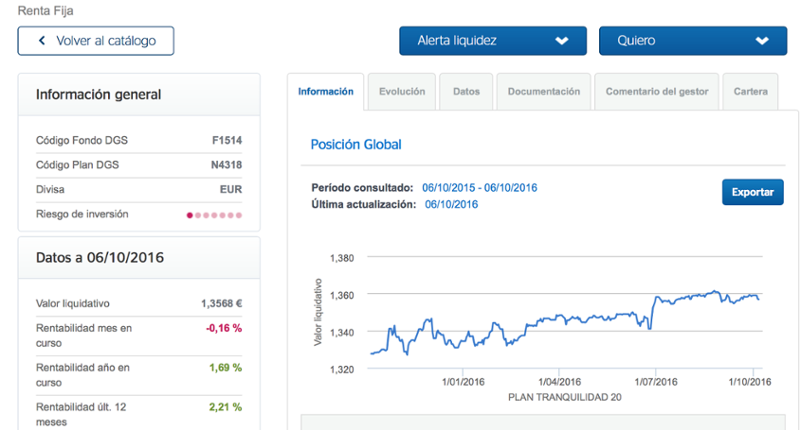

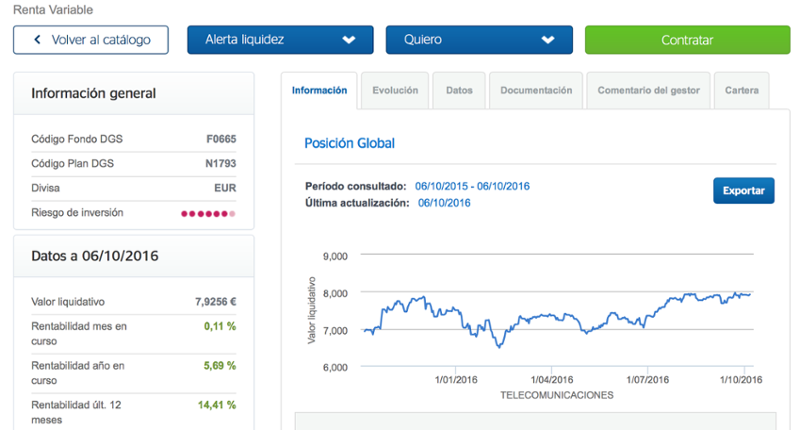

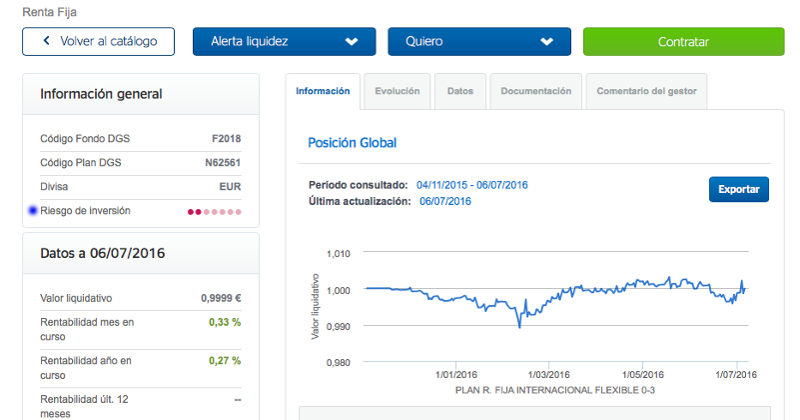

Adicionalmente y para saber el nivel de riesgo de planes individualmente, podemos acudir a la ficha descriptiva de estos productos, en los que en una escala gráfica de sencilla comprensión se detalla el nivel de riesgo.

Por ejemplo, un plan de pensiones de renta variable:

A continuación un plan de renta fija:

Por último, un plan garantizado de renta fija: